Dopo un 2019 straordinariamente positivo per i mercati, che ha visto l’indice Msci World (che sintetizza l’andamento delle borse globali) crescere del 26%, ed un avvio di 2020 altrettanto positivo, a partire dalla seconda metà di febbraio qualcosa è cambiato. L’avvento del coronavirus ed il suo rapido tasso di contagio in giro per il mondo ha bloccato le economie e frenato i listini, con perdite generalizzate a partire dalle asset class più rischiose emergenti, fino ai grandi indici globali: tra la metà e la fine di febbraio, l’S&P500 ha registrato un calo del 12,9%; male anche l’Eurostoxx50, sceso del 13,4% sul medesimo periodo.

Bruschi ribassi anche su quelle classi di attività generalmente considerate un rifugio (oro in primis), vendute per far fronte alla perdite registrate in una fase di elevato risk-off (avversione ad assumersi rischi d’investimento). Cosa significa tutto questo?

Corsi di breve termine vs view di lungo periodo

Individuare il miglior momento per investire nei mercati finanziari è difficile, spesso impossibile. L’analisi storica delle performance delle singole asset class può però aiutare gli investitori a comprendere una cosa: per quanto puntuale possa essere un’analisi, la diversificazione in portafoglio è la carta che paga di più sul lungo termine, l’unica capace di arginare gli eventi di breve, epidemie comprese.

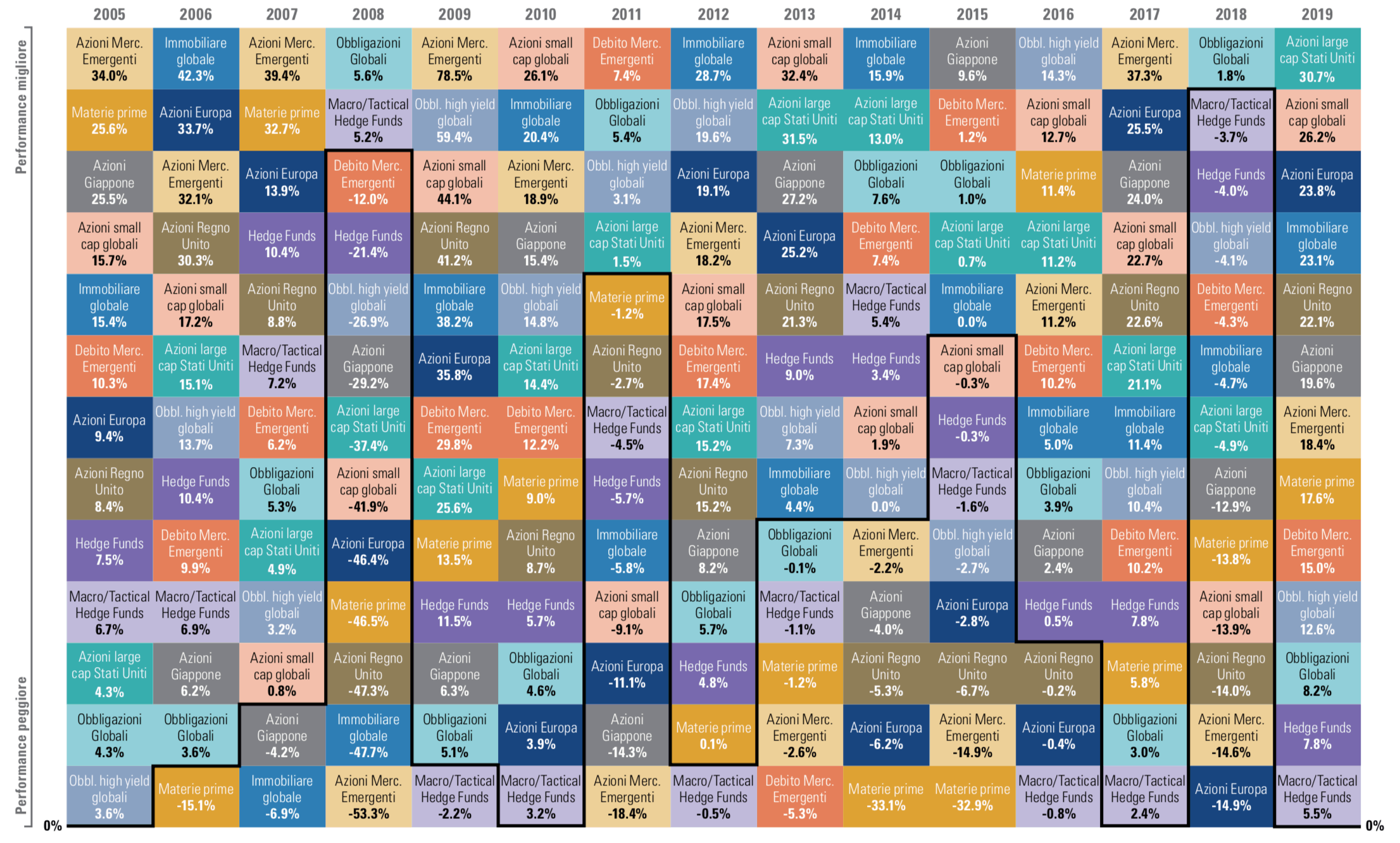

Dal quadro completo delle performance suddivise per asset class fornito dagli esperti di Goldman Sachs Asset Management, nel 2019 su 13 categorie di attivo nessuna di esse ha chiuso l’anno in territorio negativo, analogamente a quanto accaduto nel 2017. Un risultato ben diverso dalla chiusura del 2018, quando, complici lo scoppio della guerra commerciale tra Stati Uniti e Cina e la decisione di una politica monetaria più stringente da parte della Federal Reserve, solo le obbligazioni globali sono state in grado di sopravvivere al flusso di vendite scatenatosi a partire dalla seconda metà dell’anno.

Performance per asset class: l’analisi di GSAM

In cima alla classifica delle migliori performace relative per l’anno 2019, le azioni large cap statunitensi hanno battuto qualsiasi altro comparto (+30,7%), seguite quattro punti sotto dalle small cap globali (+26,2%). Medaglia di bronzo all’azionario europeo (+23,8%), che aveva chiuso il 2018 in coda alla graduatoria, con il peggiore risultato su scala globale (-14,9%).

Fonte: Goldman Sachs Asset Management. Clicca sull’immagine per vederla ingrandita

Quasi a pari merito con l’equity del Vecchio continente, il settore immobiliare ha ottenuto il 23,1% (è stata la miglior asset class nel 2012 e nel 2014), poco al di sopra delle azioni del Regno Unito che, passata l’incertezza da Brexit, hanno chiuso l’anno in salita del 22,1% (-14% nel 2018).

Posizione intermedia per l’equity giapponese, l’equity emergente e le materie prime: con rialzi compresi tra il 17 e il 20%, le tre asset class hanno compensato un 2018 più che severo (rispettivamente conclusosi con -12,9%, -14,6% e -13,8%).

Fanalino di coda (per modo di dire) per debito emergente, obbligazionario high yield e obbligazioni globali, che hanno chiuso il 2019 con performance del 15%, 12,6% e 8,2%, appena sopra hedge e micro hedge funds (+7,8% e +5,5%).

Orientarsi sul mercato: le 3 indicazioni di GSAM

Come comportarsi operativamente in questa fase di mercato? Gli esperti di GSAM hanno fornito tre indicazioni chiave.

Anzitutto, “è importante mantenere un focus di lungo periodo, che ponga al primo posto l’asset allocation strategica.”

In secondo luogo, “è bene dare preferenza alle strategie di tipo bottom-up orientate all’alfa, piuttosto che seguire un beta azionario puro”.

Infine, in un contesto caratterizzato da rendimenti moderati e da picchi occasionali di volatilità, “è necessario valorizzare gli investimenti orientati alla generazione di reddito e gli investimenti alternativi, capaci di muoversi in maniera decorrelata rispetto al resto delle asset class”.